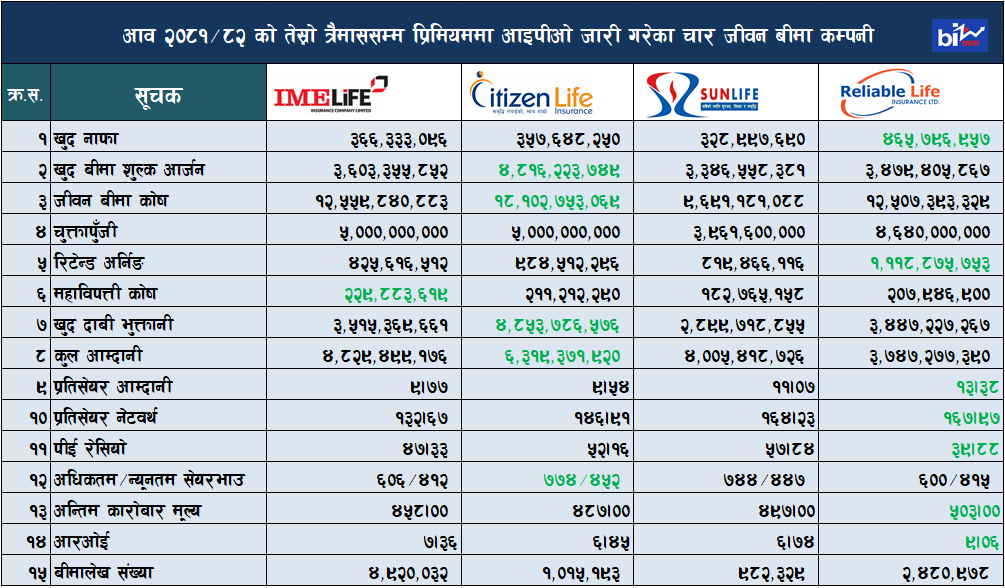

काठमाण्डौ । प्रिमियममा आइपीओ ल्याएका चार जीवन बीमा कम्पनी सदाबहार चर्चामा रहने गर्दछन् । प्राथमिक सेयर निष्कासनमा सर्वसाधारणबाट अंकित मूल्य भन्दा थप रकम लिएकै कारण यी कम्पनीहरुको चर्चा सदैव हुने गरेको पाइन्छ ।

आइएमई लाइफ, सिटिजन लाइफ, सन नेपाल लाइफ र रिलायबल नेपाल लाइफले सर्वसाधारणहरुमा प्रिमियम मूल्यमा आईपीओ जारी गरेका थिए । दोस्रो बजारमा यी कम्पनीहरुको लाभांश, हकप्रदको विषयले गर्दा पनि सदैव चर्चा रहने गर्दछ ।

सेयर कारोबारमा उक्त कम्पनीका स्टक चर्चामा रहेपनि लगानीकर्ताहरुले सेयर खरिद गर्नुअघि कम्पनीको आधारभुत पक्ष अर्थात् वित्तीय अवस्था बुझ्न जरुरी हुन्छ । यदि भर्खरै बजार प्रवेश गरेका नयाँ लगानीकर्ता अर्थात् पुरानै लगानीकर्ताले उक्त चार जीवन बीमा कम्पनीको सेयरमा लगानी गर्न चाहेमा ती कम्पनीहरुको वित्तीय अवस्थाको बारेमा जानकारी राख्नैपर्ने हुन्छ ।

चालु आर्थिक वर्षको तेस्रो त्रैमाससम्मको आधारमा उक्त चार जीवन बीमा कम्पनीमध्ये कुन कम्पनी कुन सूचकमा अब्बल देखिएको छ, र वित्तीय सूचकका आधारमा कुन कम्पनीमा लगानी गर्दा कम जोखिम र फाइदा हुन सक्न भनेर तुलनात्मक विश्लेषण तयार पारेका छौं । तर यो अध्ययन कुनै कम्पनीको धितोपत्र खरिदका लागि सिफारिस गरिएको भने होइन ।

खुद नाफाको आधारमा

खुद नाफा कम्पनीहरुको प्रमुख सूचक मानिन्छ । लगानीकर्ताले दोस्रो बजारमा लगानी गर्नुअघि आफुले लगानी गर्न लागेको कम्पनीले कति मुनाफा कमाईरहेको छ, त्यो थाहा पाउनु जरुरी हुन्छ । आर्जित मुनाफाबाट कम्पनीले सेयरधनीलाई लाभांश दिन सक्छ वा सक्दैन अनुमान लगाउन सकिन्छ । तेस्रो त्रैमाससम्म रिलायबल नेपाल लाइफले सर्वाधिक ४६ करोड ५७ लाख रुपैयाँ खुद नाफा कमाएको छ ।

खुद बीमाशुल्क आर्जनको आधारमा

बीमा कम्पनीहरुको लागि बीमा शुल्क आर्जन नै मुख्य व्यवसाय सूचक हो । लगानीकर्ताले आफुले लगानी गर्न लागेको कम्पनीको व्यवसाय अवस्था कस्तो छ बुझ्न आवश्यक हुन्छ । चालु आवको तेस्रो त्रैमाससम्ममा सिटिजन लाइफले ४ अर्ब ८१ करोड रुपैयाँ खुद बीमा शुल्क आर्जन गरेको छ ।

जीवन बीमा कोषको आधारमा

बीमा कोष बीमकहरुको प्रमुख सूचक हो । जीवन बीमा कम्पनीहरुले आर्थिक वर्षभरी आर्जन गरेको मुनाफाको केही प्रतिशत रकम जीवन बीमा कोषका लागि छुट्याउनुपर्ने प्रावधान छ । बीमा कोष बलियो हुँदै जाँदा कम्पनीको जोखिम बहन गर्न सक्ने क्षमता बलियो भएको मान्न सकिन्छ । समिक्षा अवधिसम्म जीवन बीमा कोषमा सबैभन्दा धेरै सिटिजन लाइफको १८ अर्ब १० करोड रुपैयाँ संचित छ ।

रिटेन्ड अर्निङ र महाविपत्ती कोषको आधारमा

बीमा कम्पनीहरुले वित्तीय विवरणमा रिटेन्ड अर्निङ (संचित आम्दानी÷नाफा) र महाविपत्ती कोष सूचक छुट्याएका हुन्छन् । भविष्यमा हुन सक्ने जोखिम बहन गर्न वा दायित्व बहन गर्न बीमा कम्पनीले महाविपत्ती कोषको व्यवस्था गरेका हुन्छन् । यो कोषले विपत्तीको अवस्थामा कम्पनीले कति जोखिम गर्न सक्छ भन्ने निर्धारण हुन्छ । त्यस्तै, सेयरधनी वा कर्मचारी तथा बीमितलाई प्रतिफल बाँड्नका लागि बीमा कम्पनीले रिटेन्ड अर्निङ कोष छुट्याएका हुन्छन् । तेस्रो त्रैमाससम्म रिटेन्ड अर्निङमा रिलायबल नेपाल लाइफले १ अर्ब ११ करोड रुपैयाँ र महाविपत्ती कोषमा सबैभन्दा धेरै आइएमई लाइफले २२ करोड ९८ लाख रुपैयाँ छुट्याएको छ ।

चुक्तापूँजीको आधारमा

दोस्रो बजारमा लगानी गर्नुअघि आफुले लगानी गर्न लागेको कम्पनीको चुक्तापुँजी कति छ, त्यो बुझ्न जरुरी हुन्छ । चुक्तापूँजी बढी भएका कम्पनीको सेयर बजारमा सहजै खरिद गर्न पाउने भएकाले त्यस्ता कम्पनीको सेयर ह्वात्तै नबढ्ने चान्स बढी हुन्छ । चुक्तापुँजी कम भएका कम्पनीका सेयर भने खरिद बढ्न सक्ने हुनाले त्यस्ता कम्पनीको सेयर पनि उल्लेख्य बढ्न सक्ने सम्भावना बढी हुन्छ । चालु आवको तेस्रो त्रैमाससम्म सबैभन्दा कम चुक्तापूँजी सिटिजन लाइफको ३ अर्ब ९६ करोड रुपैयाँ रहेको छ ।

खुद दाबी भुक्तानीको आधारमा

बीमा कम्पनीहरुको लागि दाबी भुक्तानी सूचक महत्वपूर्ण सूचक हो । दाबी भुक्तानीको अवस्थाले कम्पनी बीमितमैत्री छ वा छैन थाहा पाउन सकिन्छ । सो अवधिसम्म सबैभन्दा धेरै दाबी भुक्तानी सिटिजन लाइफले ४ अर्ब ८५ करोड रुपैयाँ गरेको छ ।

आम्दानीको आधारमा

बीमा कम्पनीहरुको मुख्य आम्दानी भनेको बीमा शुल्क बैंक तथा वित्तीय संस्थाहरुमा निक्षेपको रुपमा राखिनु हो । कम्पनीहरुले ठूलो रकम बैैंक तथा वित्तीय संस्थाहरुमा मुद्दती निक्षेपमा राखेका हुन्छन् । साथै सूचीकृत सेयर तथा सरकारी ऋणपत्र, हाइड्रोपावर कम्पनी जस्ता अन्य क्षेत्रमा पनि कम्पनीहरुले लगानी गरेका हुन्छन् । चालु आवको तेस्रो त्रैमाससम्म सबैभन्दा बढी सिटिजन लाइफले ६ अर्ब ३१ करोड रुपैयाँ आम्दानी गरेको छ ।

प्रतिसेयर आम्दानीका आधारमा

धितोपत्र दोस्रो बजारमा लगानी गर्नुअघि कम्पनीको प्रतिसेयर आम्दानी (ईपीएस) कति छ बुझ्न जरुरी हुन्छ । करपछिको नाफालाई कुल सेयर संख्याले भाग गर्दा आउने प्रतिफललाई नै प्रतिसेयर आम्दानी भनिन्छ । यो सूचकले कम्पनीको मुनाफा आर्जनको क्षमता देखाउने हुँदा कम्पनीको आधारभुत पक्षको विश्लेषणको प्रमुख सूचकको रुपमा लिइन्छ । वित्तीय विवरणअनुसार सबैभन्दा बढी इपीएस रिलायबल नेपाल लाइफको १३.३८ रुपैयाँ छ ।

प्रतिसेयर नेटवर्थको आधारमा

प्रतिसेयर नेटवर्थ (बुकभ्यालु) पनि प्रमुख सूचक मानिन्छ । प्रतिसेयर नेटवर्थबाट कम्पनीले दायित्व तिर्न सकिरहेको छ या छैन बुझ्न सकिन्छ । यो दरमा बृद्धि हुनु नै राम्रो मानिन्छ । नेटवर्थ बृद्धिदरले कम्पनीको दायित्व घटिरहेको बुझ्न सकिन्छ । रिर्पोटअनुसार सबैभन्दा बढी रिलायबल नेपाल लाइफको १६७।९७ रुपैयाँ छ ।

पीई रेसियोको आधारमा

मूल्य आम्दानी अनुपात (पीई रेसियो) सेयर लगानीकर्ताका लागि महत्वपूर्ण हुन्छ । यो सूचकले कम्पनीले कमाएको १ रुपैयाँलाई लगानीकर्ताले कति रुपैयाँ तिरिरहेका छन् भन्ने देखाउँछ । यो अनुपात १८ देखि २५ को हाराहारीमा भए राम्रो मानिन्छ । पीई रेसियो धेरै भएमा सिद्धान्तको आधारमा राम्रो मानिदैन । तेस्रो त्रैमाससम्म सबैभन्दा कम पीई रेसियो रिलायबल नेपाल लाइफको ३९.८८ गुणा रहेको छ ।

(2).gif)

(1).gif)

(3).gif)

.jpg)

.png)

(1).gif)

(3).gif)

.png)

.gif)

.jpg)

.jpg)

.png)

.jpg)

.jpg)